お問い合わせ

お問い合わせ

高度化が進行する不動産関連商品の評価ニーズに応え、様々な商品の時価評価およびリスク管理手法サービスを提供します。

広範な取引実績データの分析に裏付けられたモデルに基づき、様々な条件の不動産物件の時価評価を行うと共に、金融機関向けに不動産ノンリコースローンやCMBSの時価評価からリスク管理に至る、最先端の金融技術を駆使したサービスを提供します。

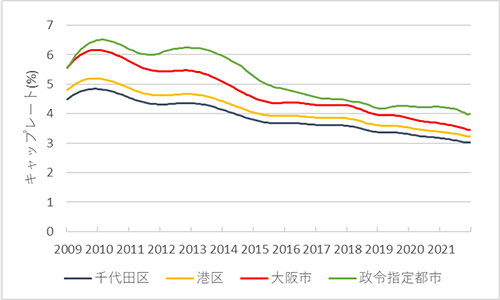

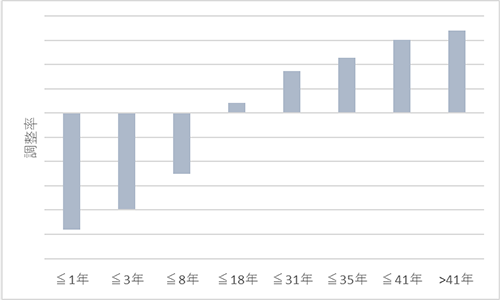

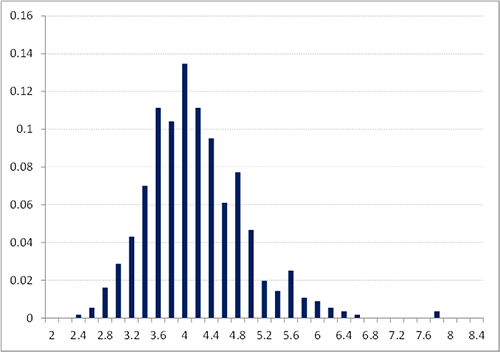

定期的に収集しているJ-REITデータより、取引データを用いて取引キャップレートを算出し、時系列分析(図1)、感応度分析(図2)を実施しています。

J-REITの賃料データに対して、時系列分析や感応度分析を行っています。

J-REIT市場での取引データおよび取引時キャップレートを提供します。鑑定評価とは異なり、取引データを用いることにより、真の市場変動を分析することが可能です。

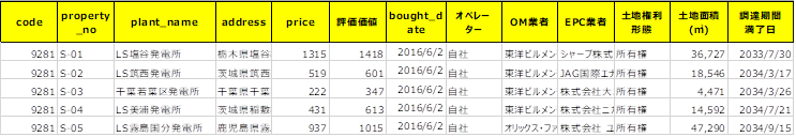

J-REITデータの決算情報から物件情報を抽出し、データクリーニングを実施したデータベースです。

評価対象エリアにおける参考賃料としてご利用いただけます。

キャップレートモデルおよびキャッシュフローモデルを用いて、不動産の時価評価を行います。鑑定評価では捉えられない市場価格を算出します。評価アプリケーションとして、"CREPPS"と"Capree"(オンラインアプリ)が用意されています。詳細はこちら。

対象不動産の属性情報を入力することにより、ローンのデフォルト確率、市場スプレッドを算出します。同時に、キャップレートの将来変動をモデル化し、時価評価・リスク量を算出します。

複数のローン資産を原資産としたCMBSに関する期待損失や市場評価額を算出します。同時に、デフォルトリスク、VaR等のリスク管理指標にも利用可能です。

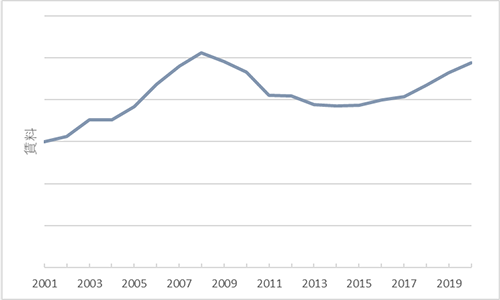

国内再生可能エネルギー市場が順調な拡大を見せている中、インフラリートの整備も進み、リート数・プラント数ともに増加します。

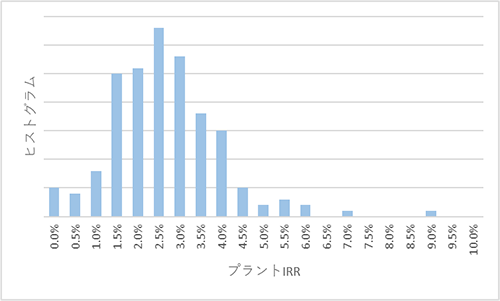

インフラリートの太陽光プラントデータを分析し、プロジェクトIRRを算出した上でプラント評価に用います。(算出方法は下記IRR計算例を参照。)

データ項目: 所在地、運用開始日、調達価格、設備利用率、等のIRR計算に必要な項目。

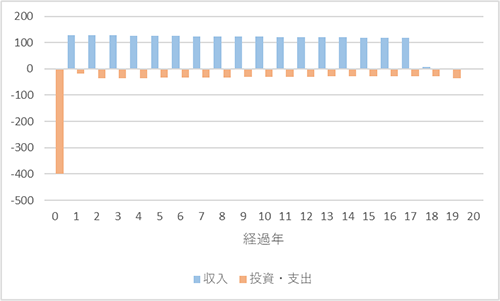

IRRの計算例:下図は、あるプラントの当初予定された将来キャッシュフロー(収入と投資・支出)。当該キャッシュフローの現在価値の和がゼロになるようにIRRを求めます(本事例ではIRR=1.8%)。

なお、キャッシュフローの費用には、固定資産税・減価償却費・撤去費用などが含まれ、実際の投資に近いIRRが計算されます。

privacy policyをお読みいただき、同意の上送信してください。

なお、お問い合わせの内容によっては、ご返答が遅れる場合がございます。ご了承ください。